• Echte Diversifizierung ist in Zeiten unsicherer Märkte schwer erreichbar. Die Struktur traditioneller „ausgewogener“ Aktien- und Anleihestrategien wird durch die positive Korrelation zwischen den Anlageklassen in den Vordergrund gerückt.

• Anleger sind mit einem weitaus stärker polarisierten Umfeld konfrontiert als in den letzten Jahren. Daher sollten sie den Wert einer flexiblen, Liquid-Alternatives-Strategie erwägen, die das Korrelationsprofil eines breiteren Portfolios verbessern kann.

• Angesichts der aktuellen Zinssätze dürfte die Notwendigkeit eines Exposures in Long-only-Aktien in einem breiteren Portfolio geringer sein. Da die Marktvolatilität 2023 und darüber hinaus anhalten dürfte, stellt sich für Anleger die Frage, wie viel ihrer Aktienallokation besser in Alternatives investiert wäre.

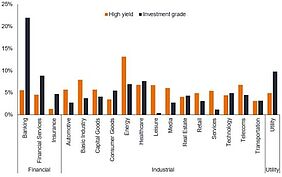

Ein Blick auf den globalen Investment-Grade- und den globalen High-Yield-Markt für Unternehmensanleihen lässt vermuten, dass der High-Yield-Sektor eine höhere Gewichtung von Industriewerten aufweist. Dies gilt auch heute.

Dahinter steckt eine gewisse Logik. Erstens ist der High-Yield-Markt tendenziell stärker in zyklischen Sektoren vertreten, in denen größere Gewinnschwankungen häufig zu einer Bewertung unterhalb der Investment-Grade-Kategorie durch die Rating-Agenturen führen. Zweitens neigen Unternehmen, die Finanzmittel für größere Projekte aufbringen müssen, dazu, mehr Fremdkapital aufzunehmen, was wiederum zu einem niedrigeren Credit-Rating führen kann. Und drittens werden Unternehmen, die Kapital zum ersten Mal, oder für neue oder explorative Projekte wie Minen oder Ölfelder aufnehmen, oft als High-Yield-Unternehmen eingestuft, bis sich ihr Geschäft bewährt hat.

Heute entfallen rund 85 % des globalen Markts für High-Yield-Unternehmensanleihen auf den Industriesektor, verglichen mit 55 % der Investment-Grade-Unternehmensanleihen (Stand: 31. Mai 2023). Darüber hinaus stellen Energie, Grundstoffindustrie, Investitionsgüter, Automobil und Transport – die einige der kohlenstoffintensivsten Teilsektoren wie Öl und Gas, Bergbau, Maschinenbau, Verpackung und Luftverkehr einschließen – etwa 35 % des High-Yield-Universums dar.

Pragmatischer Ansatz zur Dekarbonisierung

Solange ein Fonds nicht pauschal bestimmte Bereiche ausschließt, ist es schwierig, kohlenstoffintensive Kreditnehmer im High-Yield-Bereich zu vermeiden, ohne das Anlageuniversum stark einzuschränken. Darüber hinaus bieten viele dieser Unternehmen Produkte und Dienstleistungen an, die für eine funktionierende Weltwirtschaft oder den Übergang zu einer kohlenstoffarmen Wirtschaft notwendig sind.

Wir glauben, dass ein pragmatischer Ansatz darin besteht, zu akzeptieren, dass sich viele dieser Unternehmen in „schwer abbaubaren“ Sektoren bewegen. Anstatt sie zu meiden, konzentrieren wir uns darauf, (a) sie durch unser Engagement zur Verbesserung zu ermutigen und (b) jenen Kapital bereit zu stellen, die Umwelt-, Sozial- und Governance-Risiken und -Chancen (ESG) am besten handhaben. Diese Unternehmen sind für den zukünftigen Erfolg am besten aufgestellt. Es ist dieser praktische, researchbasierte und zukunftsorientierte Ansatz, der ESG-Faktoren genauso behandelt wie jeden anderen fundamentalen, finanziell wesentlichen Faktor. Wir sind überzeugt, dass uns dieser Ansatz dabei helfen kann, gute Unternehmenskredite zu identifizieren.

Effizienzsteigerungen ausschöpfen

So bemüht sich beispielsweise die Fortescue Metals Group (FMG), deren Anleihen wir halten, intensiv um die Dekarbonisierung. Dies spiegelt sich in unserem proprietären ESG-Rating „Gelb“ wider. FMG ist ein Bergbauunternehmen, das Eisenerz abbaut. S&P Global Ratings gibt dem Unternehmen ein Emittentenrating von BB+, während Moody's ein ähnliches Rating von Ba1 vergibt, das am oberen Ende der Ratingskala für Sub-Investment Grade liegt. Obwohl die Bergbaubranche unter ESG-Gesichtspunkten insgesamt schlecht abschneidet, sehen wir bei diesem Unternehmen nachweisliche Anstrengungen, seine Umweltbilanz zu verbessern.

Die FMG will sich zu einem globalen Unternehmen für grüne Energie und Metalle wandeln. Um dieses Ziel zu erreichen, hat das Unternehmen seinen gesamten Kraftwerksbetrieb strategisch überarbeitet (durch Investitionen in erneuerbare Energien, Energiespeicherung und -übertragung soll die diesel- und gasbetriebene Stromerzeugung in den Minen ersetzt werden). Die langfristigen Vergütungspläne für Führungskräfte sind an Emissionsreduzierungsziele geknüpft, einschließlich der Kohlenstoffneutralität des gesamten Unternehmens (Netto-Null-Emissionen nach Scope 1 und 2) bis 2030. Das Unternehmen hat sich zu den (noch zu genehmigenden) Emissionszielen der Science Based Targets Initiative (SBTi) verpflichtet. Es stellt seinen Fuhrpark mit Hilfe von Liebherr auf emissionsfreie Fahrzeuge um und entwickelt den weltweit ersten „Infinity-Zug“, der bei der beladenen Talfahrt so viel Energie aufnimmt, dass für die Rückfahrt keine zusätzliche Aufladung erforderlich ist.

Darüber hinaus hat FMG die Tochtergesellschaft Fortescue Future Industries (FFI) gegründet, die Technologien zur Dekarbonisierung entwickelt und ein Angebot an Projekten für grünen Wasserstoff und grünes Ammoniak aufbaut. Die Unternehmensmaßnahmen sind wirtschaftlich sinnvoll und dürften es ihm ermöglichen, Betriebskosten durch den Wegfall von Diesel, Erdgas und den Kauf von Kohlenstoffkompensationen in seiner Lieferkette zu senken. Darüber hinaus dürften sie FMG gegenüber den (regulatorischen, rechtlichen und Reputations-) Klimarisiken widerstandsfähiger machen, was das mittel- bis langfristige Kreditrisiko verringern dürfte.

Für den Zeitraum von (hauptsächlich) 2024 bis 2028 rechnet die FMG mit Investitionen in Höhe von 6,2 Mrd. US-Dollar, die sich auf verschiedene Maßnahmen verteilen.

Kohlenstoffabscheidung als Treibstoff für den Wandel

Wie der Bergbau ist auch der Ölsektor ein großer Kohlenstoffemittent. Der Ukraine-Krieg hat das Interesse an der Öl- und Gasindustrie neu definiert, da die Staaten zunehmend nach einem Gleichgewicht zwischen Nachhaltigkeit, Erschwinglichkeit und Energiesicherheit suchen (das so genannte „Energie-Trilemma“). Ein Beispiel: Bis vor kurzem hielten wir in einigen unserer High-Yield-Portfolios Anleihen des Ölunternehmens Occidental Petroleum (Oxy). Seine Fundamentaldaten verbesserten sich, und die hohen Ölpreise ermöglichten es dem Unternehmen, bis 2022 etwa ein Drittel seiner ausstehenden Schulden zu tilgen.

Als Teil unseres Engagements mit Emittenten in Sektoren mit hohem ESG-Risiko sprachen wir im März 2023 mit Oxy über seine Dekarbonisierungsmaßnahmen, wobei der Schwerpunkt auf Direct Air Capture (DAC) lag. Dabei wird CO2 aus der Luft entfernt und in eine Flüssigkeit umgewandelt, die abgeschieden (gelagert) oder als Rohstoff verwendet werden kann. Die Wirtschaftlichkeit von DAC hängt von den Käufern von Emissionsgutschriften ab, und die erste Anlage soll 2025 in Betrieb gehen, was für das Unternehmen eine potenzielle neue Einnahmequelle darstellt. Dieses Projekt allein reicht allerdings nicht aus, um das ESG-Risikoprofil von Oxy zu verbessern (unser proprietäres ESG-Rating für das Unternehmen ist „Rot“, was auf wesentliche ESG-Risiken hinweist). Trotzdem werden wir die Unternehmensfortschritte bei der Nutzung von Innovationen zur Unterstützung seiner Dekarbonisierungsmaßnahmen weiterhin beobachten und uns kontinuierlich mit dem Unternehmen austauschen.

Oxy wird von S&P als „Sub-Investment Grade“, von Moody's jedoch als „Investment Grade“ eingestuft.[4] Am 16. Mai 2023 verbesserte Fitch das Rating des Unternehmens auf BBB-, was dazu führte, dass Oxy ab dem 1. Juni 2023 in den meisten Indizes von High Yield in den Investment-Grade-Bereich aufrückte. Diese Heraufstufung war nicht unbedeutend, da Anleihen im Wert von 15 Mrd. US-Dollar aus dem ICE BofA US High Yield Index entfernt wurden und der Energiesektor innerhalb des US-High Yield-Index die niedrigste prozentuale Gewichtung (10,1 %) seit 2008 aufweist.[5] Die Anleihen dieses Sektors sind auch aus dem ICE BofA Global High Yield Index ausgeschieden. Da ein Großteil der Kreditverbesserung nun eingepreist war und wir das Halten von zu viel Investment Grade innerhalb eines High-Yield-Mandats vermeiden wollten, verkauften wir unsere Beteiligung an Occidental Petroleum.

Insgesamt sehen wir dies als repräsentative Beispiele dafür, wie Unternehmen in schwer abbaubaren Industriezweigen wie Bergbau sowie Öl und Gas sich der Herausforderung der Dekarbonisierung stellen. Der Wandel vollzieht sich von innen heraus, da die Unternehmen auf die strengeren Umweltvorschriften und die veränderte Verbrauchermeinung reagieren. Als Anbieter von Fremd- (und Eigen-)kapital können wir uns auch für Veränderungen einsetzen, die sowohl aus einer langfristigen Kredit- als auch aus einer ESG-Perspektive sinnvoll sind. Letzteres muss sorgfältig geprüft werden, und es muss berücksichtigt werden, dass Dekarbonisierung in emissionsintensiven Branchen ein langfristiger Prozess ist. Durch unser aktives Engagement mit Unternehmen wollen wir ein genaues Bild davon gewinnen, wie diese beim Klimaschutz vorgehen, und als Kreditinvestoren einen wichtigen Beitrag zum letztendlichen Erfolg der Unternehmen in diesem entscheidenden Übergangsprozess leisten.

www.green-bonds.com – Die Green Bond Plattform.

Grafik: Sektorgewichtungen innerhalb des globalen Universums der High-Yield- und Investment-Grade-Unternehmensanleihen

Quelle: Bloomberg, Investment Grade = ICE BofA Global Corporate Index, High Yield = ICE BofA Global High Yield Index, Sektorgewichtung (Stand: 31. Mai 2023).