Die Dürr AG hat heute erstmals ein grünes Schuldscheindarlehen platziert. Der Erlös von 300 Mio. Euro ist vollständig für die Finanzierung nachhaltiger Produktinnovationen und klimafreundlicher Projekte reserviert. Dabei berücksichtigt der Maschinen- und Anlagenbauer die EU-Taxonomie zur Klassifizierung ökologisch nachhaltiger Wirtschaftsaktivitäten und folgt seinem eigenen Sustainable Finance Framework. Der Zins für das grüne Schuldscheindarlehen ist an das von der Agentur ISS erstellte Nachhaltigkeits-Rating der Dürr AG gebunden.

Mit dem grünen Schuldscheindarlehen geht die Dürr AG in Sachen Nachhaltigkeit nochmals einen Schritt weiter als bei früheren Finanzierungen. Erstmals verpflichtet sich der MDax-Konzern zu einer durchgängig grünen Mittelverwendung. Bisher wurde in der Regel die Verzinsung an die Nachhaltigkeits-Performance gekoppelt.

„Nachhaltigkeit wird für unser Geschäft immer wichtiger: Wir unterstützen unsere Kunden dabei, ihre Produktionsprozesse zu dekarbonisieren. Mit dem grünen Schuldscheindarlehen unterstreichen wir diesen Kurs und sichern uns zusätzliche Mittel, um die Entwicklung klimafreundlicher Produkte und Technologien zu beschleunigen“, sagte Finanzvorstand Dietmar Heinrich. Zugleich nutzt der Dürr-Konzern die Mittel auch für operative Aufwendungen bei taxonomiekonformen Kundenprojekten sowie für Investitionen in die Nachhaltigkeit seiner Standorte. Dazu gehören zum Beispiel die Installation von Photovoltaik zur grünen Eigenstromversorgung und der Bau energieeffizienter Gebäude.

Das grüne Schuldscheindarlehen war mehrfach überzeichnet und besteht aus Tranchen mit langfristigen Laufzeiten von vier, fünf und sieben Jahren. Der vorläufige durchschnittliche Zinssatz beträgt 4,76%, der Erlös wird der Dürr AG am 20. April 2023 zufließen. Gegenüber den Investoren – Geschäftsbanken und Sparkassen aus dem In- und Ausland – hat sich die Dürr AG nicht nur zu einer grünen Mittelverwendung verpflichtet, sondern auch zu einer weiteren Verbesserung ihrer Nachhaltigkeits-Performance. Konkret will das Unternehmen beim Nachhaltigkeits-Rating von ISS im Jahr 2025 die Qualitätsstufe „Prime Status“ erreichen (aktuelles Rating: C-); andernfalls erhalten die Investoren eine höhere Zinszahlung. Finanzvorstand Dietmar Heinrich: „Die Nachfrage nach unserem grünen Schuldschein war außerordentlich stark. Immer mehr Investoren suchen nach Qualitätsemittenten mit nachhaltigkeitsorientiertem Geschäftsmodell und ambitionierten ESG-Zielen.“

Die Transaktion wurde von Commerzbank, Deutsche Bank, ING und LBBW arrangiert und strukturiert. Die Dürr AG wurde von Freshfields Bruckhaus Deringer rechtlich beraten. Bei der Platzierung profitierte das Unternehmen von seinem im November 2022 veröffentlichten Sustainable Finance Framework. Das Rahmenwerk legt fest, für welche Zwecke nachhaltige Finanzierungsinstrumente wie das grüne Schuldscheindarlehen eingesetzt werden, und verpflichtet die Dürr AG zu einer regelmäßigen Berichterstattung. Diese Transparenz kommt dem Informationsbedürfnis von Investoren entgegen und erleichtert die Aufnahme „grüner“ Mittel am Kapitalmarkt erheblich.

www.green-bonds.com

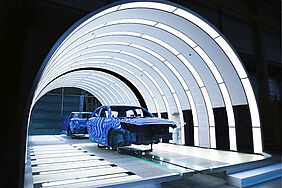

Foto: © Dürr AG